Millennials que aportan vía impuestos para la pensión de sus abuelos y padres, tendrán un ahorro miserable para su propia pensión.

A los jóvenes de hoy no les alcanzará la vida para obtener una pensión justa: tendrían que trabajar más allá de los 70 años y comenzar a ahorrar casi desde que nacen, para obtener una fracción de lo que recibieron sus padres.

Los recursos de las Afores no serán suficientes. SE augura que habrá 10 veces más adultos mayores trabajando de empacadores en las cajas de los supermercados. Con el régimen anterior de pensiones, nadie recibía, tras de 500 semanas de cotización en el IMSS o en el ISSSTE, menos de 40% de su último salario.

Con el nuevo modelo, basado en cuentas individuales, se van a necesitar al menos 1,250 semanas para recibir un máximo de 30% del último salario. El problema está en el diseño del modelo, que se basa en bajas tasas de cotización y retorno, pero en altas comisiones para las empresas que administran los ahorros de los trabajadores. En este modelo, los grandes perdedores son los trabajadores.

La tasa de cotización al IMSS (cuota obligatoria tripartita: aporta el trabajador, su empresa y el Estado) es de 6.5% del salario del trabajador, contra el 15% que dictan las normas internacionales. Y la tasa de reemplazo (TR, que define el ingreso con el que se retira el trabajador) es de 28% de lo que ganaba antes de retirarse, cuando tendría que ser de 70% para garantizar una pensión mínima, indica el informe de CIEP.

Esta mala combinación derivará en una situación económica muy adversa para el trabajador mexicano, el cual, al ser cliente cautivo de las Afores, no tiene otra manera de preparase para su retiro. Este año, el Melbourne Mercer Global Index (MMGI), que evalúa los sistemas de jubilación de 30 países, reprobó al sistema mexicano por ineficaz e insostenible, y lo ubicó en el lugar 27 (en América Latina, Chile quedó en el lugar 10 y, Colombia, en el 14).

No + AFP.

Chile migró al sistema de capitalización individual durante el régimen de Augusto Pinochet, en 1980, y el modelo fue copiado, una década después, por países que ya tenían una fuerte presión sobre sus finanzas públicas, como México, Colombia, Perú, República Dominicana y otros de América Latina y Europa del Este.

Este año, el movimiento No+AFP, en Chile, formado por la generación de trabajadores que ya se está jubilando, ha reunido más de un millón de firmas para exigir el fin del modelo de pensión privado. “El descontento se debe al incumplimiento de las promesas que hicieron [las autoridades] cuando se privatizó el sistema y que ha derivado en malas pensiones, que se deterioran a medida que pasa el tiempo.

Este año, el movimiento No+AFP, en Chile, formado por la generación de trabajadores que ya se está jubilando, ha reunido más de un millón de firmas para exigir el fin del modelo de pensión privado. “El descontento se debe al incumplimiento de las promesas que hicieron [las autoridades] cuando se privatizó el sistema y que ha derivado en malas pensiones, que se deterioran a medida que pasa el tiempo.

La propaganda oficial hablaba de una tasa de reemplazo de 70%, cuando hoy no llega ni a 30%, y que estaría en 20% dentro de 25 años, de acuerdo con cifras oficiales.

Agrega que, aunque la edad legal de jubilación es de 60 años para las mujeres y 65 para los hombres, en los hechos es de 67 y casi 70, respectivamente. El sistema fue un éxito para robustecer los mercados financieros, pero un fracaso para otorgar buenas pensiones, al tiempo que ha ocasionado una carga creciente al Estado, que debe ocuparse del llamado pilar solidario [las pensiones universales] para evitar la pauperización generalizada de nuestros adultos mayores.

La entrega de recursos a fondos privados

México empezó la transición al nuevo esquema en la presidencia de Ernesto Zedillo, cuando estaba claro que el sistema de contribución solidario, en el que las generaciones jóvenes pagan la pensión de los viejos, era insostenible. El cambio empezó en el IMSS, en 1997; una década después, le siguió el ISSSTE y, más recientemente, la CFE y Pemex (para sus trabajadores de confianza). Todavía quedan muchos fondos de pensiones públicos, controlados por los estados, las fuerzas armadas y los sindicalizados de Pemex, pero el camino está trazado.

Hace 20 años, el sistema de Afores empezó con 11 millones de cuentas y hoy son casi 60 millones, de las cuales únicamente 30% están activas (haciendo sus pagos), debido a la intermitencia laboral y al subempleo.

Del total de la Población Económicamente Activa (PEA), sólo 40% cotiza en la seguridad social y el resto tendrá que conformarse con una de las pensiones universales (que hoy están en cerca de 580 pesos mensuales), que son parte del nuevo modelo de seguridad social.

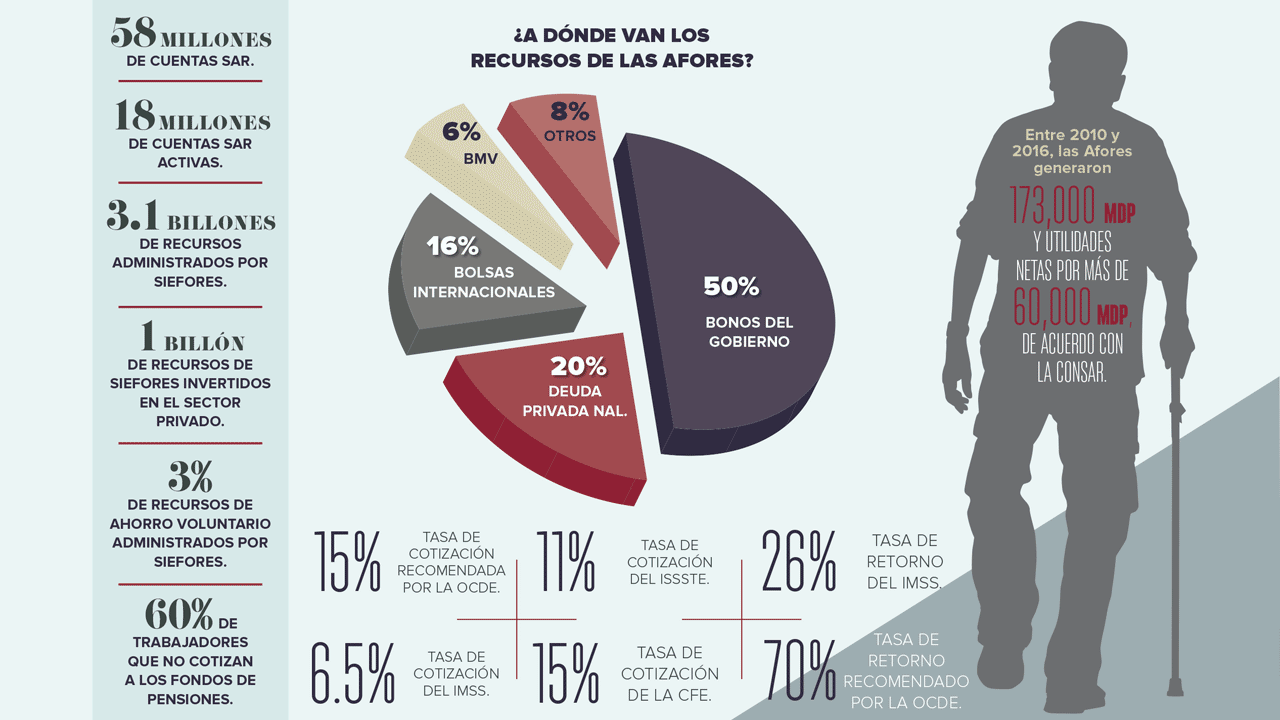

Los recursos que maneja el nuevo Sistema de Ahorro para el Retiro (SAR), a través de las Siefores, sumaron, en 2017, la friolera de 3.1 billones de pesos, el equivalente a 25% del ahorro interno y a 15% del PIB, y crecen día con día.

Este año, el movimiento No+AFP, en Chile, formado por la generación de trabajadores que ya se está jubilando, ha reunido más de un millón de firmas para exigir el fin del modelo de pensión privado. El descontento se debe al incumplimiento de las promesas que hicieron [las autoridades] cuando se privatizó el sistema y que ha derivado en malas pensiones, que se deterioran a medida que pasa el tiempo. La propaganda oficial hablaba de una tasa de reemplazo de 70%, señala Guzmán, cuando hoy no llega ni a 30%, y que estaría en 20% dentro de 25 años, de acuerdo con cifras oficiales.

Aunque la edad legal de jubilación es de 60 años para las mujeres y 65 para los hombres, en los hechos es de 67 y casi 70, respectivamente. El sistema fue un éxito para robustecer los mercados financieros, pero un fracaso para otorgar buenas pensiones, al tiempo que ha ocasionado una carga creciente al Estado, que debe ocuparse del llamado pilar solidario [las pensiones universales] para evitar la pauperización generalizada de nuestros adultos mayores.

De acuerdo con la Comisión Nacional del Sistema de Ahorro para el Retiro (Consar), el ahorro voluntario suma apenas 2% de los fondos manejados por las sociedades de inversión de las Afores (Siefores). Los reticentes a ahorrar no son sólo los jóvenes. La mitad de la población nunca ha ahorrado, según la encuesta “Las y los mexicanos ante el retiro”, hecha por la Amafore en 2016; y 38% sólo lo hace ocasionalmente.

Para impulsar las aportaciones voluntarias, Amafore y Consar han lanzado diversos mecanismos como una gran red de pagos que incluye tiendas de conveniencia y farmacias, apps como Afore Móvil (que facilita abrir cuentas, consultar movimientos y hacer aportaciones) y el programa Millas para el Retiro (que domicilia pagos a las Afore cada vez que se hace un cobro a la tarjeta de crédito).

Amafore y Consar hacen cabildeo para implantar el llamado up-out, una modalidad que permite aplicarle al trabajador un descuento, adicional a su aportación, de forma “voluntaria-forzosa” (contradicción aparte). Según los involucrados de Amafore, este esquema ha funcionado muy bien en Inglaterra.

Quienes impulsan el up-out dicen que pueden elevar la tasa de cotización de 6.5% a por lo menos 11.5%, y así equipararla con la que tienen el ISSSTE y la CFE.

Concentración de poderes

De las Afores que se registraron en 1997, quedan pocas; el mercado se ha recompuesto varias veces, sobre todo desde que comenzó la regulación de las comisiones hace una década, lo que afectó la rentabilidad de muchas administradoras y las obligó a retirarse.

De las 21 Afores que había en 2007, ya sólo quedan 10, y cada vez es más difícil entrar a este mercado en proceso de consolidación. En menos de cinco años, Siglo XXI-Banorte pasó de administrar 50,000 millones de pesos (mdp) a poco más de 650,000 mdp, tras la adquisición de la Afore de Bancomer y luego de IXE. Este banco convenció a la junta de gobierno de Consar de eliminar una normativa que impedía concentrar más del 17% del mercado, gracias a lo cual hoy posee el 30% de las cuentas y el 23% de la totalidad de los activos del sistema.

Banamex ocupa el segundo lugar, con 20% de las cuentas y 17% de los activos totales; y Coppel, el tercer puesto en cuentas individuales. Estas tres Afores tienen el 55% de todas las cuentas del Sistema de Ahorro para el Retiro (SAR). Lo extraño de este mercado es que las Afores que tienen comisiones más altas son también las que más crecen, mientras que las que tienen las más bajas se están quedando rezagadas, como Pensionissste e Inbursa, cuyas comisiones están por debajo del 1%.

En el otro extremo, Azteca y Coppel, que cobran las comisiones más altas (por encima del 1%) han logrado, a través de su red de tiendas, escalar cuatro y dos veces el número de cuentas, respectivamente, en los últimos cinco años.

Muchas Afores corren el riesgo de ser devoradas por los nuevos gigantes, tal como le sucedió a la Afore de Metlife, que fue adquirida por Principal, una multinacional del sector que tiene presencia en toda América Latina.

Las comisiones están reguladas por la Consar, por lo que las Afores no tienen incentivos para bajarlas, lo que termina impactando en el costo del sistema. De acuerdo con Consar, cada punto porcentual de comisión le quita al trabajador 20% de su pensión.

Negocio pujante

Ningún sector de la economía crece tanto como el de las Afores. Entre 2010 y 2016, obtuvieron ingresos por 173,000 mdp y utilidades netas por más de 60,000 mdp, de acuerdo con la Consar. Cuatro de ellas (Siglo XXI Banorte, Banamex, Sura y Profuturo) se quedaron con 65% de los ingresos, y el año que terminó lo cerraron con ingresos cercanos a 30,000 mdp y utilidades por unos 10,000 mdp, tomando en cuenta sus comisiones y gastos.

Disponer de tantos recursos ha permitido a las Afores invertir fuertemente en promoción y comercialización para captar nuevas cuentas. De acuerdo con la Consar, el año antepasado sus gastos administrativos y de operación sumaron casi 20,000 mdp, de los cuales al menos un tercio se dirigió a la promoción.

Consar reconoce que, de cada 10 traspasos realizados por las Afores, nueve fueron inducidos sin justificación alguna. Los recursos que suelen gastar las Afores en promoción se suman a las comisiones que cobran a sus afiliados.

Un sistema sin futuro para los millennials

La generación que terminará pagando el mayor costo de esta transición será la de los millennials, que, además de recibir una pensión mucho más baja, tendrá que aportar a la de sus padres y abuelos, a través de impuestos. Van a tener una carga fiscal importante porque los recursos públicos que hoy se están destinando a las pensiones son inexistentes”.

En el año 2017, dos terceras partes de las pensiones se pagaron con el régimen anterior y, aunque la migración lentamente irá quitándole presión a las finanzas públicas, ésta no terminará.

Se aprobó modificar la Ley. Checar cómo quedó actualmente.